化妆品行业-珀莱雅研究

宏观环境-行业格局-细分赛道-公司层面

宏观:经济放缓引发“口红效应”,化妆品行业表现亮眼

近年来中国 GDP 和社会消费品零售总额同比增速双双放缓,口红效应凸显,化妆品同比增速在限额以上可选消费品类中遥遥领先。截止 2019 年 12 月,社会消费品零售总额同比增速为 8.0%,限额以上企业消费品零售总额同比增长 4.40%。分品类来看,在可选消费品的三个品类中,化妆品零售额同比增长 11.90%,遥遥领先于金银珠宝的 3.70%和家电音像的 2.70%,远超限额以上消费同比、社会消费品零售总额同比的 7.50pct、3.90pct,数据表现亮眼。

中国化妆品行业宽且长,未来增长空间广阔

中国化妆品市场发展迅猛,体量大且增速高。根据 Euromonitor 的数据,2018 年中 国化妆品市场规模 4104.79 亿元,同比增长 12.29%,增速为近五年来最高。预计到 2021 年将突破 5000 亿元大关。纵观世界,化妆品市场前五大规模的国家是美国、中 国、日本、巴西和德国,2018 年规模分别达到 895.1、62.04、37.55、30.03、20.17 亿美元,中国位列全球第二,并且在体量如此庞大的情况下,近五年 CAGR 依然高达 6.63%,远超其他规模靠前的国家。

对标世界主要国家人均化妆品消费水平,中国市场有 6 倍增长空间。根据 Euromonitor 和联合国贸易发展协会的数据,2018 年中国人均化妆品消费金额仅为 43.5 美元/人, 远低于世界主要国家人均化妆品消费水平。我们认为,假设以美国、日本、韩国、英 国等主要国家的人均化妆品消费金额作为天花板,中国化妆品市场未来至少还有 6 倍左右的增长空间。

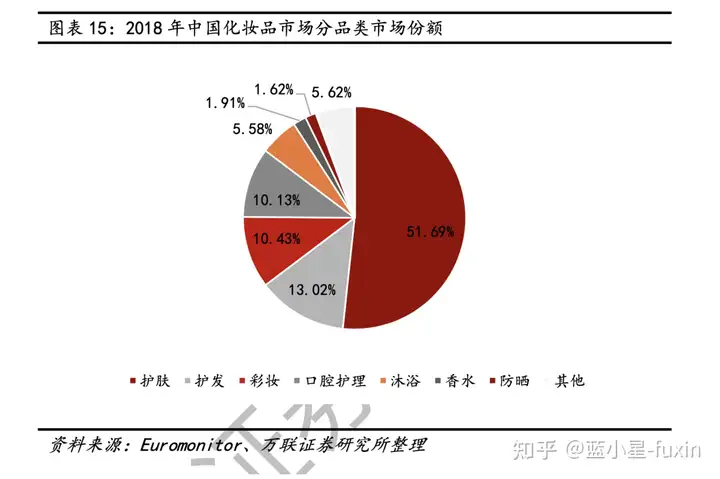

细分赛道:大众品牌市场规模大,护肤类遥遥领先

中国大众品牌市场规模庞大,近五年 CAGR 达 6.03%。中国大众品牌市场规模 2018 年 为 2567.82 亿元,未来还有进一步增长的空间。超高端品牌增速最快,在 2018 年达 到 41.25%,未来预计维持 20-40%的增速,潜力巨大;紧接着是中高端品牌和高端品牌,2018 年增速在 28%,远超于大众品牌的 5-6%水平。

公司层面

公司简介-股权结构-业务经营-核心能力

公司简介

珀莱雅品牌创立于 2003 年,公司化妆品工厂于 2008 年 建成。多年来公司一直从事化妆品的研发、生产与销售,已成知名国货化妆品品牌。公司于 2017 年上市,成为 A 股中的美妆首家上市公司。近年来公司品牌、产品矩阵不断扩张,打造出多款知名产品,如爆款产品泡泡面膜与明星单品红宝石精华、双抗精华等。

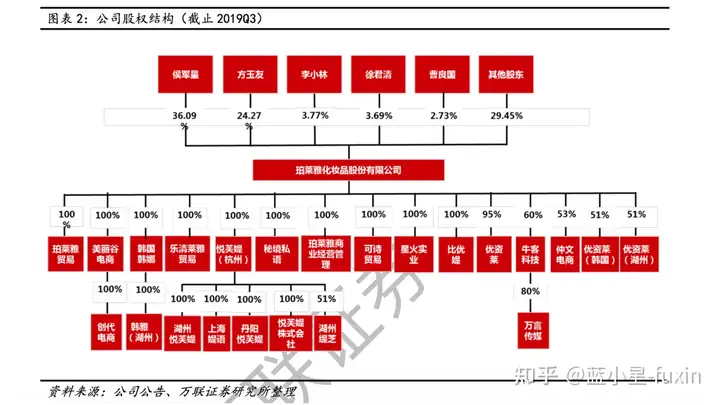

股权结构

董事长家族对公司掌控力较强,公司高层从业经验丰富。公司十大股东中,董事长兼实控人侯军呈总拥有约 36.1%的股权,其妻弟、总经理方玉友总拥有 24.3%的股份,两者股份合计超 60%,对公司控制力较强。在创立珀莱雅品牌以前,侯总与方总曾为化妆品经销商,在行业中已有十数年的运营经验,深入了解行业情况,同时也见证了第一代国货化妆品品牌的兴衰。公司高层对 行业的深了解与长期经营经验,是公司在外资品牌的冲击下屹立不倒的主因,并成功为公司的快速崛起保驾护航。

业务经营

业务

公司主要从事化妆品类产品的研发、生产和销售。

目前旗下拥有“珀莱雅”、“优资莱”、“悦芙媞”、“韩雅”、“猫语玫瑰”、“YNM”、“彩棠”等品牌。 1、珀莱雅品牌,定位于海洋科技护肤,专注于海洋护肤研究。 2、优资莱品牌,定位于茶养护肤,提供有效能的茶元素护肤产品。 3、悦芙媞品牌,专为年轻肌肤定制,带来轻松快乐的美妆方式。 4、韩雅品牌,定位于高功能护肤,提供针对性的肌肤解决方案。 5、猫语玫瑰品牌,以天然玫瑰花精华为基底,打造甜美恋爱系自然彩妆。 6、YNM 品牌,韩系新锐平价美妆。 7、彩棠品牌,专注于东方色彩美学,打造兼具东方韵味与当代时尚的专业彩妆。

经营

生产模式 以自主研发、自主生产为主,OEM 生产为辅的生产模式。销售模式 主要为线下、线上渠道相结合的销售模式。 线下渠道主要通过经销商的模式运营。渠道主要有化妆品专营店、商超、单品牌店等。 线上渠道主要通过直营、分销模式进行运营。渠道主要有天猫、淘宝、唯品会、京东、拼多 多、云集等。核心能力

自建工厂持续降本提效。

珀莱雅产品的低价并非以低质为代价,公司产品特别是主品牌“珀莱雅” 的产品主要由自有的医药级工厂生产,对旗下产品生产的控制监管能力强于代工模式。公司上市后 持续对工厂进行升级改造,聚焦自动化设备投入与信息化升级,积极利用 5G 等新技术降本提效。 2016 年以来,公司人工及制造费用占总成本的比重不断下滑。

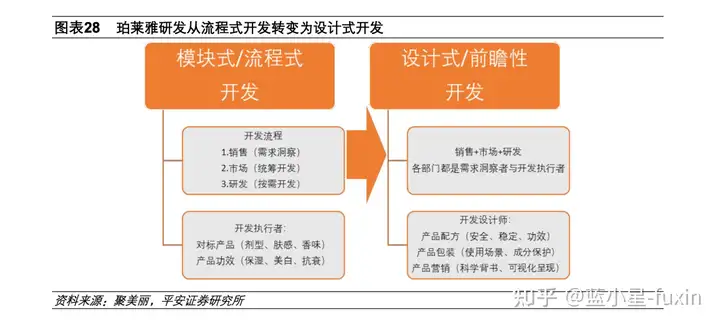

研发部门前置,共同洞察消费需求。

除生产环节外,公司也对研发环节进行了变革,跳出传统的模式和流程化的工作方式,打破不同部门间的职能壁垒。公司传统的产品开发模式是先由销售人员在市场上观察热销产品,接着联系市场部统筹开发相应产品,市场部再要求研发部参考竞品进行研发, 研发部门仅是单纯的执行者,无法了解消费者需求。公司近年来推动研发人员走向前端,听消费者真实的诉求,研发部门与市场部、销售人员一道成为需求洞察者和研发执行者,公司最后通过产品配方、包装、营销的组合设计,前瞻性地研发产品。

持续科研创新

科研创新以企业为主体、市场为导向、产学研相结合。

(1)全球合作:珀莱雅和西班牙LIPOTRUE S.L. 公司签署技术合作协议;和法国CODIF公司签署战略合作协议;委托法国海藻研究机构CEVA研发化妆品功效成分;委托日本美研创新株式会社开发洗护用品产品。

(2)作为“浙江省专利示范企业”,公司新获得21项国家授权发明专利,同时新提交11项发明专利申请、1项实用新型专利申请、1项PCT国际专利申请。截至报告期末,公司拥有国家授权发 明专利64项。

(3)经中国轻工业联合会评定,公司被授牌为“中国轻工业化妆品功效研究工程技术研究中 心”;公司牵头制定的《化妆品影响皮肤弹性测试方法》、《化妆品抗皱功效测试方法》2项功效 测试团体标准,经浙江省保健品化妆品行业协会团体标准正式批准发布,并于2019年11月1日起施行。

(4)公司通过中国轻工业联合会评定,荣获“中国轻工业科技百强企业”称号;研发创新中 心荣获“中国香精香料化妆品行业优秀研发团队”称号;公司高新项目《玉米醇溶蛋白制备萝卜 硫素皮克林抗污染微乳的技术研究》荣获“浙江省优秀工业新产品新技术三等奖”;公司高新项 目 《巨藻发酵物中提取促生发成分的技术研究》被列为 “2019年浙江省重点技术创新项目”; 获得8项浙江省科学技术成果。

供应链保障

公司将信息化技术与工业化生产深度融合,推广智能制造,数字化信息系统覆盖 研发、设计、采购、生产、物流等各环节,为公司爆款打造和销售增量提供了坚实保障。

(1)湖州生产基地将化妆品智能制造与 5G 信息技术融合,降本增效,获得 2019 年湖州市智能工厂标杆和浙江省 5G 智能工厂信息化创新项目奖。

(2)建设信息物流、智慧物流,实现物流信息在线监督,实时跟踪反馈,自定义期间数据分 析。公司物流部获中国物流行业金蚂蚁明星奖。

(3)不断扩充产能,升级生产制造保障,新购入全自动玻璃瓶清洗烘干线、全自动洗护类灌装线、全自动水乳灌装线等。

人力资源推动

(1)组织方面:继续推动平台型组织搭建,顺应外部市场变化,以数据为依托,以产品端、 品牌端为起点变革,深入爆品策略、新营销的业务模式推进组织变革,使得组织更有活力、创造性。

(2)人才方面:人才选拔引进遵循年轻化、多元化、国际化的原则,同时加入新营销方面的人才,积极配合公司从传统组织模式转向矩阵型、灵活组织,建立高标准选人,实践竞争育人的人才机制。

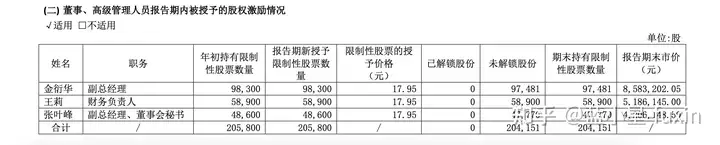

(3)机制方面:继续推进多元化的激励机制,深入探索合伙人机制,业务模块超额激励、项目奖励,充分赋能管理人员,调动各级员工的积极性、主动性。

电商渠道快速发展,网红直播卖货

公司继续精细化运营各电商平台。

天猫:对品牌会员深度运营;携手“天猫全明星计划”,开展全网营销,与粉丝们共同探索 “闪光”之旅。

京东:与京东共创“一日一大牌”活动;联动代言人粉丝,助力超级品牌日活动。

唯品会:匹配“亿飞冲天”、“快抢”等营销方式,精细化运营产品及人群。

分销渠道:区分各分销平台主推产品、品类、价位,店铺奖惩差异化。

社交渠道:分析社交人群喜好,抓住各平台的拉新节点,推广爆品品类和机会品类。

差异化战略的成本领先,放量增长

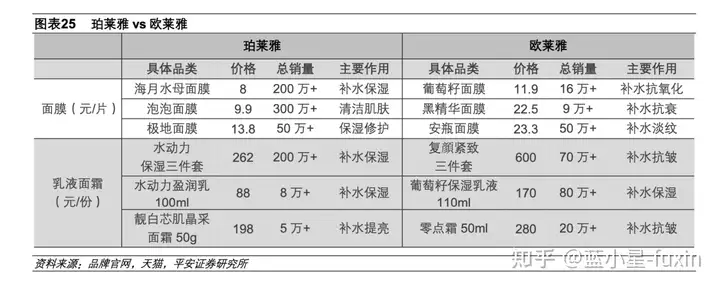

化妆品市场份额,市占率小

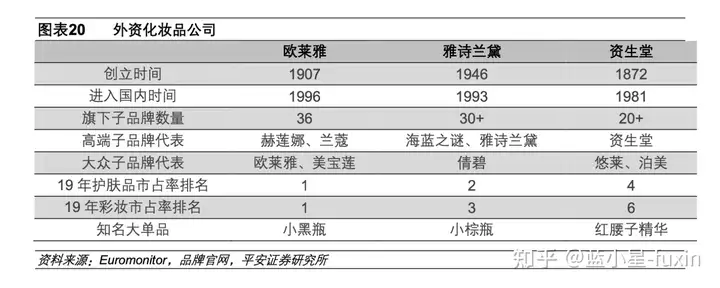

外资VS国货

外资创立时间长,进入国内时间早外资子品牌数量多外资市占率高

研发投入差距较大

SWOT

机会

化妆品行业宽且长,行业规模加速扩大,人均消费持续提升国潮崛起的“国产替代”威胁

外资品牌先发优势明显大众化妆品赛道壁垒不高,竞争充分优势

自建工厂研发前置,科研创新供应链保障人力资源优化电商快速发展,直播带货劣势

市占率较低

研发投入差距大

护城河:大众化妆品市场前景巨大+多品牌、多品类产品矩阵+前瞻式开发+供应链保障+管理层多年行业经验

资料来源:

万联证券 《大众美妆佼佼者,多维度提升品牌力》

平安证券 《聚焦大众美妆市场,加速冲击一线品牌地位》

天风证券 《电商持续高增,美妆龙头多品牌多品类矩阵渐成》

免责声明:本站所有文章内容,图片,视频等均是来源于用户投稿和互联网及文摘转载整编而成,不代表本站观点,不承担相关法律责任。其著作权各归其原作者或其出版社所有。如发现本站有涉嫌抄袭侵权/违法违规的内容,侵犯到您的权益,请在线联系站长,一经查实,本站将立刻删除。

本文来自网络,若有侵权,请联系删除,作者:孕宝轩,如若转载,请注明出处